Índice

- O que é Due Diligence?

- Para que serve e como funciona o Due Diligence?

- Por que realizar Due Diligence?

- Afinal, como o Due Diligence pode ajudar a reduzir riscos jurídicos?

- Quem deve realizar Due Diligence?

- Aplicações de Due Diligence na prática

- Principais tipos de Diligência Prévia

- Quando o Due Diligence deve ser feito?

- Passo a passo de como fazer Due Diligence

- Ferramentas e tecnologias aliadas do Due Diligence

- Conclusão

Due Diligence significa a busca e a análise prévia de informações sobre uma empresa. O processo é essencial antes de concretizar novas parcerias, pois por meio dele as empresas podem avaliar e mitigar os riscos de se envolver em possíveis fraudes e irregularidades.

O combate à corrupção ganhou força recentemente na legislação brasileira e ações fraudulentas de empresas e intermediários começaram a ser questionadas e, cada vez mais, monitoradas por órgãos fiscalizadores e pela própria sociedade.

Com a Lei da Empresa Limpa, as organizações passaram a ter maior cuidado quando se trata da sua relação com terceiros.

Isso porque essa legislação prevê a responsabilidade objetiva: quando uma empresa responde pelos atos de representantes da sua cadeia produtiva, inclusive do terceiro agindo em seu nome.

Sendo assim, conhecer e monitorar o panorama completo dos riscos se torna fundamental para conseguir mitigá-los em tempo.

Essa precaução dentro do contexto atual, em que lidamos com informações em abundância, é facilitada quando um processo de diligência é aplicado e, sobretudo, realizado de forma otimizada.

Neste artigo, explicaremos esse conceito e como aplicá-lo de maneira eficaz. Entenda melhor!

Quer potencializar sua estratégia de Compliance?

Tenha uma visão 360 das suas análises, com mais previsibilidade, segurança e agilidade.

O que é Due Diligence?

Esse termo em inglês significa “diligência devida” ou “diligência prévia”. A palavra diligência remete a cuidado, zelo, empenho e, também, a pesquisa e investigação.

Portanto, quando as informações de uma parceria ou de uma negociação em potencial são levantadas, é fundamental que ocorra o processo de diligência.

O processo envolve gestão de riscos e compliance, auditoria, previsão de cenários de negócios e identificação de oportunidades.

Normalmente, essa busca ocorre antes de uma negociação acontecer efetivamente e tem como objetivo avaliar terceiros, fornecedores e/ou associados.

Tal análise deve incluir, por exemplo, aspectos como área de atividade da empresa que será contratada, as possibilidades e perspectivas para o futuro do negócio e informações patrimoniais.

Quando se trata de um processo de fusão ou aquisição, até os valores envolvidos na negociação passam a ser definidos com mais assertividade a partir dos resultados encontrados na diligência.

Uma análise profunda mapeia todo o histórico de uma organização, não apenas no aspecto financeiro, mas, também, na esfera jurídica e no monitoramento de Pessoas Expostas Politicamente (PEPs) envolvidas com a instituição em questão.

Quais questionamentos devem ser considerados em um processo de diligência?

Ao levarmos em conta que partes externas (parceiros, fornecedores e prestadores de serviço) podem representar uma fonte significativa de riscos para a sua empresa, o primeiro ponto é saber quem você está contratando e para qual objetivo.

- Qual o tipo de serviço que será prestado?

- O tamanho da empresa condiz com o valor do serviço em negociação?

Outras perguntas que devem ser feitas:

- O parceiro pode trazer algum benefício para a sua empresa em decorrência do seu cargo ou influência?

- Ele é PEP? Se sim, primário ou secundário?

- Possui outras conexões políticas?

- Existe alguma mídia negativa sobre a empresa ou algum dos seus sócios?

Esses são questionamentos que muitas organizações consideram como “red flags” na hora de fazer uma diligência.

Mas é claro que as regras vão variar de empresa para empresa; tudo depende do setor que você atua e da legislação a qual está submetido.

A política de Know Your Customer (KYC), por exemplo, é uma medida obrigatória para todos os bancos e outras instituições financeiras focadas no processo de onboarding de um novo cliente.

Ouça o nosso podcast e confira dicas de onboarding digital para prevenir fraudes nas empresas:

Apesar de existirem regras específicas para determinados setores, há algumas red flags mais comuns e que merecem atenção redobrada. São elas:

- Análise do quadro societário;

- Doações políticas;

- Envolvimento com trabalho escravo;

- Mudança de endereço ou CNAE (Classificação Nacional de Atividades Econômicas);

- Participação em listas de sanções (CEPIM, CEIS, CNEP);

- PEPs;

- Processos judiciais;

- Entre outros.

Adotar a prática de Due Diligence é parte fundamental de um programa de compliance eficiente.

Além de possibilitar uma análise preventiva e mitigação de riscos, faz com que a imagem reputacional de uma empresa esteja mais resguardada e protegida.

Para que serve e como funciona o Due Diligence?

Expandir negócios é uma atividade que supõe riscos. Quando uma empresa quer crescer, seus gestores podem lançar mão de diferentes artifícios para que isso seja possível.

A aquisição de outra companhia é uma alternativa comum, bem como a fusão entre ambas as organizações.

Leia mais: Como o EKYC promove o monitoramento digital de clientes

Seja qual for o cenário, em uma operação como essa, devemos lembrar que serão herdados todos os procedimentos, clientes, fornecedores e parceiros presentes ao longo de toda a cadeia produtiva.

Além dos riscos financeiros inerentes às operações, é preciso levar em conta que cada pessoa jurídica é formada por indivíduos e está envolvida com parceiros que, por sua vez, trazem consigo toda uma sorte de potenciais riscos jurídicos para a organização.

Baixe agora o Guia Antifraude para Onboarding e Ongoing da Neoway e previna fraudes com dados confiáveis, automação de decisão e monitoramento contínuo:

Mas, o que isso tem a ver com Due Diligence?

Por meio de um Due Diligence adequado, a organização pode levantar e analisar os riscos do negócio, e consegue detectar e tratar possíveis ameaças – herdadas ou não –, para garantir, assim, o sucesso da empreitada.

Quando falamos de Due Diligence, nos referimos a uma prática que deve se voltar à avaliação de riscos. Isso supõe uma investigação de toda a parte contábil, fiscal e financeira das empresas com que se pretende negociar.

Essa investigação deve ser conduzida por completo, incluindo todo o histórico das partes envolvidas, levantando dados concretos e relevantes.

Isso tudo visa a assegurar que as condições estejam adequadas para que os gestores possam analisar se o negócio de fato vale a pena e garantir que ele possa ser fechado com segurança.

Além disso, os resultados do processo de Due Diligence também vão influenciar nos termos finais da negociação, como as garantias e os valores que serão praticados.

Por que realizar Due Diligence?

As inovações tecnológicas mudaram a forma de fazer negócios, o comportamento do consumidor e a concorrência no mercado.

Se por um lado isso traz cada vez mais incertezas e cada vez mais volatilidade, por outro, há pouca margem de erro, fazendo com que as empresas andem no fio da navalha.

Nesse contexto, é essencial que as organizações que pretendem realizar operações societárias se munam com o máximo de informações possíveis antes de tomar decisões que impactam em suas operações.

O Due Diligence é um processo essencial em diferentes transações societárias, seja na aquisição, fusão, incorporação e até mesmo cisão de empresas.

É ele que vai permitir que a organização tenha uma visão total da situação do parceiro com que pretende fazer negócios. O acesso irrestrito a informações concretas é que vai servir para embasar uma tomada de decisão mais acertada.

A investigação conduzida pelo time de especialistas vai auxiliar a organização a compreender fatores importantes, como:

- Posicionamento no mercado;

- Possíveis fraudes e erros em operações;

- Projeções para o futuro;

- Riscos;

- Situação contábil e fiscal;

- Status da concorrência.

Todas essas informações são necessárias para que se possa avaliar a viabilidade da operação e assegurar que ela cumpre os critérios necessários de segurança: prever, mensurar e mitigar situações de risco.

Afinal, como o Due Diligence pode ajudar a reduzir riscos jurídicos?

Em um mercado altamente concorrido, nada mais natural do que existirem empresas que buscam bons negócios que as permitam crescer e tornarem-se mais competitivas.

No entanto, o contexto atual do mercado reduz as margens de manobra e obriga as organizações a encontrarem formas para evitar situações de risco. O mapeamento, a identificação e o tratamento desses riscos é feito por meio do Due Diligence.

Não é incomum encontrarmos casos de empresas que, mesmo após anos de atuação, veem toda sua operação ir por água abaixo em decorrência de problemas que poderiam, com os devidos processos, ter sido previstos e mitigados.

Por isso, é fundamental a adoção de estratégias preventivas, capazes de conferir mais confiabilidade aos negócios. E isso passa pela aplicação de um processo de Due Diligence para a prevenção e mapeamento de possíveis riscos.

Afinal, é a redução – ou até mesmo eliminação – dos riscos, antes que eles aconteçam, que vai permitir às empresas estarem menos expostas e mais seguras para realizar negócios que as ajudem a crescer.

Quem deve realizar Due Diligence?

De uma maneira geral, o processo de Due Diligence é conduzido por profissionais de consultorias especializadas.

Dependendo do propósito da operação, essa equipe pode envolver especialistas de diferentes áreas, como advogados, contadores, economistas, administradores, entre outros, que atuarem de maneira conjunta.

Outra alternativa é adotar uma solução interna, formando uma equipe multidisciplinar, certificando-se de contar com profissionais experientes.

Para que o processo seja mais ágil e preciso, é recomendado manter uma equipe enxuta. De fato, quanto menos pessoas envolvidas, melhor – e menos custoso.

Aplicações do Due Diligence na prática

Due Diligence de compliance

Mesmo um envolvimento passivo em uma operação fraudulenta pode respingar nos resultados do seu negócio, isso sem contar o impacto negativo na reputação da empresa.

Por isso, futuros parceiros precisam ser investigados previamente e para além de eventuais enroscos judiciais.

Conta muito a percepção do público e o comportamento em questões sociais e ambientais. Envolvimento com agentes políticos e poder público também requerem atenção.

Due Diligence financeira e contábil

O histórico de desempenho econômico da companhia em questão deve ser levantado e analisado, assim como os demonstrativos contábeis.

Patrimônio, ativos, passivos, projeção de lucro nos próximos anos: quanto mais documentado e auditado for, mais confiável.

Due Diligence de terceiros

Não é incomum grandes empresas terceirizarem sua produção ou sua cadeia de distribuição.

Aparentemente isso as torna isentas de responsabilidades, mas sabemos que, por manterem-se ligadas verticalmente ao processo, elas respondem sim pelos mesmos possíveis problemas do seu parceiro comercial.

Leia mais: Como monitorar e fazer análise de gestão de terceiros

Uma falha em qualquer ponto dessa cadeia pode comprometê-la. Por isso, é fundamental verificar se:

- Todos os envolvidos cumprem com suas obrigações trabalhistas?

- Têm seus imóveis regularizados?

- Estão em conformidade com as exigências de seus respectivos municípios?

Além dessas, há muitas outras perguntas que devem ser realizadas. Porém, todas elas cruciais.

Due Diligence trabalhista

As rotinas de Recursos Humanos e Departamento Pessoal valorizam suas equipes? A empresa tem histórico de assédio ou constrangimento a colaboradores? Acumula processos trabalhistas?

Leia mais: Compliance regulatório: como usar dados para evitar riscos

Vale verificar como conduz contratações, integração, comunicação interna, que benefícios oferece, se cumpre acordos, se paga em dia etc. Antes de se vincular, certifique-se de que é um bom lugar para trabalhar.

Due Diligence de fusões e aquisições

A nova organização vem com o pacote completo, suas virtudes e seus problemas. Tudo relativo a essa empresa passa a ser associado a quem a incorporou.

O importante é não ser surpreendido. Uma auditoria minuciosa evitará que se torne cúmplice de ilícitos ou fiador de más condutas.

Due Diligence ambiental

Quando sua empresa pretende se envolver com uma organização cuja atividade causa impacto no meio ambiente, há muito a checar, como:

- Cumprimento de normas e procedimentos do setor de atuação;

- Conformidade com a legislação ambiental;

- Prevenção de acidentes;

- Planejamento para lidar com emergências.

Due Diligence tecnológica

A segurança da informação é fundamental. O potencial parceiro atua com softwares licenciados, tem um time dedicado à Tecnologia da Informação (TI)? Tem um fluxo de trabalho estruturado? Utiliza ferramentas de Big Data Analytics?

Due Diligence imobiliária

Ao longo de um processo para a aquisição de um imóvel, é fundamental verificar a existência de pendências e impedimentos do bem, como dívidas, processo judiciais e penhoras.

No caso das penhoras, é preciso investigar sua origem, pois podem estar ligadas a ações trabalhistas, tributárias, entre outras.

Nesse caso, o Due Diligence imobiliário é feito por meio de uma análise detalhada – geralmente por profissionais especializados em Direito Imobiliário – de toda a documentação referente ao imóvel e ao seu vendedor.

Seu objetivo é reduzir ao máximo possíveis riscos, especialmente aqueles que possam acarretar em perdas.

Due Diligence de integridade

O Due Diligence de integridade é focado na contratação de bens e serviços e também no relacionamento com os fornecedores de uma empresa.

Neste procedimento, é feita uma análise das informações das empresas parceiras, como histórico de integridade, estrutura organizacional e relação com agentes públicos.

Desse processo, surge o Grau de Risco de Integridade (GRI) de cada empresa. Esse tipo de Due Diligence foi criado pela Petrobrás para combater a corrupção na empresa.

Due Diligence de propriedade intelectual

Essa aplicação do Due Diligence foca na propriedade intelectual, que é a proteção legal sobre uma criação.

Em uma operação de aquisição, por exemplo, nem todos os direitos de propriedade intelectual são transferidos para a empresa comprada. Assim, o objetivo é evitar que possíveis concorrentes se apropriem dos bens intangíveis da empresa.

Importante destacar que o Due Diligence de propriedade intelectual seja feito por um profissional especialista na área, uma vez que a análise envolve detalhes como marcas, patentes, direitos autorais e outros bens intelectuais que possam estar incluídos na operação.

Due Diligence jurídica

Neste processo, conduzido por advogados, serão analisados todos os passivos judiciais da empresa que está sob avaliação.

Isso inclui todo e qualquer setor em que possa haver passivos, como as áreas comercial, previdenciária, trabalhista, societária, tributária, entre outras.

Além disso, serão avaliadas as condutas da empresa que podem trazer riscos na forma de novos passivos judiciais.

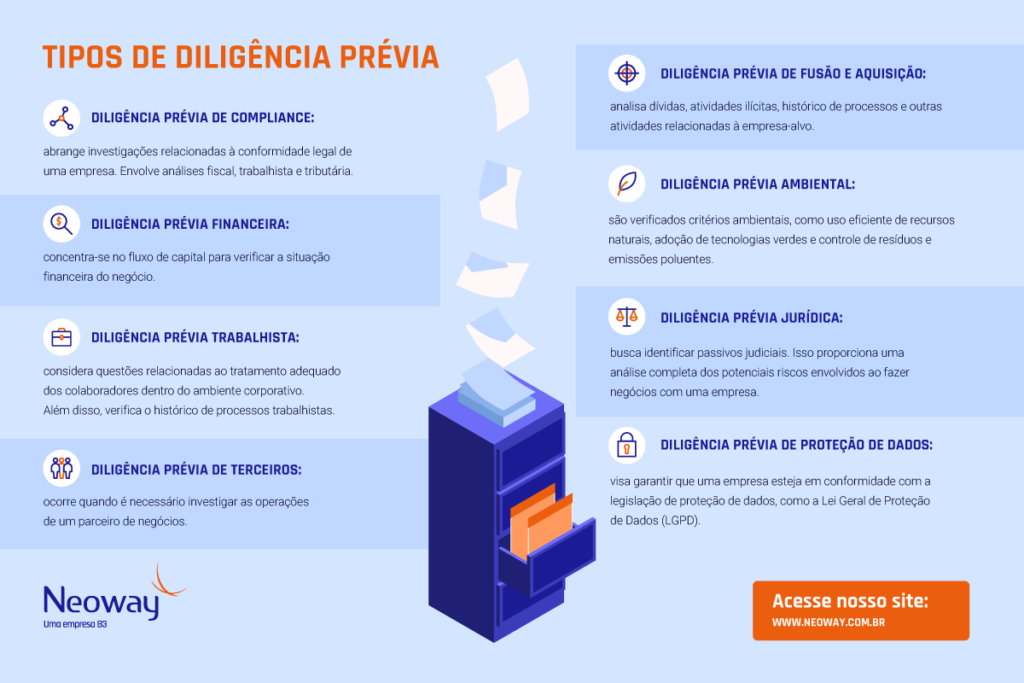

Principais tipos de Diligência Prévia

- Diligência prévia jurídica: crucial antes de fusões ou aquisições, visando identificar possíveis responsabilidades da empresa-alvo que afetem a transação.

- Diligência prévia financeiro: análise minuciosa da saúde financeira de uma empresa, avaliando o desempenho histórico e atual e projetando riscos futuros.

- Diligência prévia de compliance: abrange investigações relacionadas à conformidade legal de uma empresa, além de envolver análises fiscais, trabalhistas e tributárias.

- Diligência prévia trabalhista: considera questões relacionadas ao tratamento adequado dos colaboradores dentro do ambiente corporativo, além da verificação do histórico de processos trabalhistas.

- Diligência prévia de terceiros: ocorre quando é necessário investigar as operações de um parceiro de negócios.

- Diligência prévia de fusão e aquisição: analisa dívidas, atividades ilícitas, histórico de processos e outras atividades relacionadas à empresa-alvo.

- Diligência prévia ambiental: verificação de critérios ambientais, como uso eficiente de recursos naturais, adoção de tecnologias verdes e controle de resíduos e emissões poluentes.

- Diligência prévia imobiliária: é comum ao comprar ou vender um imóvel, visando identificar problemas que possam afetar o financiamento ou a compra.

- Diligência prévia fiscal: abrange a revisão e garantia do correto pagamento dos impostos devidos pela empresa, evitando subnotificações.

- Diligência prévia de clientes: análise de dados feita por instituições financeiras para avaliar riscos ao fazer negócios com um cliente ou potencial cliente.

- Diligência prévia tecnológico: auditoria dos processos e da infraestrutura de TI de uma empresa. Permite identificar possíveis riscos de segurança e de proteção de dados confidenciais.

Quando o Due Diligence deve ser feito?

O processo de diligência é recomendado antes de operações de compra, fusão, integração, parceria ou qualquer movimentação que envolva investimentos significativos. É um procedimento fundamental para resguardar a empresa adquirente.

Por esse motivo, não deve ser negligenciado, devendo ser conduzido mesmo em situações em que os valores pareçam irrisórios.

Afinal, é importante frisar que a companhia pode acabar herdando os passivos, as dívidas e os processos da empresa que adquirir.

Embora pouco comentado, o Due Diligence também pode ser executado mesmo quando não houver planos para fusão ou aquisição de outras empresas.

Nesse caso, a investigação funcionaria nos moldes de uma auditoria interna e seu objetivo seria fornecer aos gestores uma visão ampla e detalhada de toda a organização.

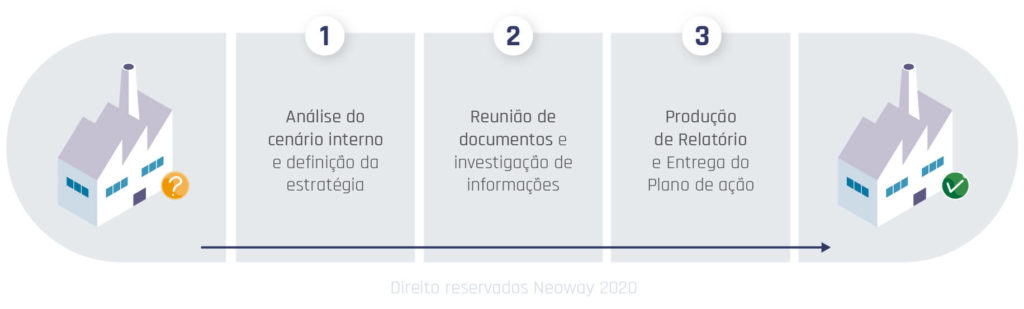

3 Passos para fazer Due Diligence

A aplicação de Due Diligence é uma estratégia necessária para dar mais segurança aos negócios e para que a operação que se pretende realizar seja efetivamente transparente para todas as partes envolvidas.

Como vimos, o processo de Due Diligence pode ser feito por uma equipe interna ou, preferencialmente, por meio da contratação de uma consultoria especializada.

Seja qual for a escolha, a investigação ocorre, normalmente, em três momentos:

1ª Passo: Análise do cenário interno e definição da estratégia

Em primeiro lugar, é realizado um mapeamento da empresa com o objetivo de prepará-la para que ela possa passar pelo processo de Due Diligence.

É uma observação inicial, em que serão identificadas as características do cenário que será avaliado e para que o time de especialistas possa conhecer o negócio e definir a melhor estratégia de trabalho.

2ª Passo: Reunião de documentos e investigação de informações

A segunda etapa é o desenvolvimento do trabalho de investigação. A equipe responsável vai solicitar os documentos e as informações que julgar serem necessários para conduzir as análises.

A documentação vai variar de acordo com a finalidade do Due Diligence. Mas, independentemente do objetivo, o recomendado é recolher o maior número de documentos possível para proporcionar uma análise completa e aprofundada.

Além da documentação interna, a equipe também pode buscar informações fora da empresa, junto a órgãos públicos municipais, estaduais e federais.

Vale ressaltar que, nesta fase, os consultores que conduzirão o processo terão acesso a informações sigilosas da empresa.

Isso porque precisam analisar documentos financeiros, operacionais, econômicos e jurídicos da organização.

Por esse motivo, é fundamental que todas as pessoas envolvidas na diligência assinem um acordo de confidencialidade.

3ª Passo: Produção de Relatório e Entrega do Plano de ação

A etapa final consiste na produção do relatório por parte dos consultores. Importante apontar que o resultado do Due Diligence vai depender dos objetivos da empresa.

Com base na análise dos documentos feita na etapa anterior, os pontos positivos e negativos da operação serão identificados, informando a empresa sobre potenciais riscos, como evitá-los e possíveis oportunidades de investimentos.

Este relatório difere de acordo com a finalidade da diligência. O resultado das análises de negociação de compra ou fusão, por exemplo, naturalmente não será o mesmo que aquele destinado à avaliação interna do negócio.

Por fim, existem alguns aspectos-chaves que devem ser levados em consideração para a análise da documentação e produção do relatório. São eles:

- Avaliação de idoneidade e possíveis impedimentos;

- Exposição na mídia;

- Histórico financeiro, fiscal, jurídico e trabalhista da empresa;

- Histórico operacional;

- Histórico mercadológico.

Ferramentas e tecnologias aliadas do Due Diligence

Muitas organizações fazem uma investigação inicial no momento da contratação de um fornecedor ou prestador de serviço e se esquecem de um dos pontos mais importantes quando se trata de compliance.

A responsabilidade que uma empresa tem de avaliar o risco de um terceiro não acaba depois que ele é liberado por meio de um processo de Due Diligence.

Ao contrário, a diligência é apenas a primeira fase de um processo de monitoramento contínuo, que deve ser mantido durante todo o relacionamento da empresa com seus terceiros.

Vamos imaginar um cenário: você é contratado como analista de compliance e, quando inicia seu trabalho, a primeira demanda é analisar a base de fornecedores da sua empresa, além de implementar um processo de diligência para todos os novos que forem entrar.

Por onde começar?

Se imaginarmos que essa base histórica tem mais de mil fornecedores, fazer a investigação de cada um deles de forma manual não é viável.

Além de onerar um tempo precioso do analista, ele teria que utilizar diversas fontes e ferramentas para conseguir fazer uma análise completa de um fornecedor em questão.

Felizmente, já existem soluções de gestão de compliance que permitem um processo de Due Diligence eficiente e otimizado. São plataformas de Big Data Analytics e machine learning que conseguem oferecer uma visão em tempo real dos riscos organizacionais.

Em poucos segundos, estas ferramentas carregam uma base de fornecedores, tornando o trabalho mais rápido e preciso.

Apontam, por exemplo, quais deles estão inativos, quantos estão relacionados com trabalho escravo, os PEPs do quadro societário e quais respondem processos judiciais decorrentes de crimes financeiros.

Já é possível, inclusive, personalizar regras de monitoramento, definir prioridades na análise e focar a busca nas especificidades do ramo de atuação da empresa. Tudo isso em uma navegação intuitiva, em plataformas que são amigáveis ao usuário.

Hoje, a tecnologia permite que cada empresa possa definir suas regras próprias e personalizadas para um Due Diligence, garantindo não só uma mitigação de riscos pontuais, mas, também, uma ação preventiva e constante. Além disso, ainda contribui para o fortalecimento e para a democratização da cultura de compliance nas empresas.

Veja nosso case de sucesso da Remessa Online com o depoimento da Sabrina Garcia, que conta como os dados tratados da Neoway ajudam a entender o quanto de risco cada cliente pode vir trazer à empresa.

Conclusão

Due Diligence é um processo de investigação e análise de informações de uma determinada empresa.

Seu principal objetivo é averiguar a situação de uma organização em operações societárias, como aquisição, fusão, incorporação ou parcerias, de forma a mapear, monitorar e antecipar potenciais riscos.

O Due Diligence também pode ser aplicado como forma de auditoria interna, fazendo um levantamento da situação da empresa em todos os seus setores: comercial, previdenciário, trabalhista, societário, tributário, fiscal, financeiro, entre outros.

A metodologia é especialmente importante no atual contexto do mercado, em que a globalização e a tecnologia mudaram completamente a forma de fazer negócios, a concorrência e até mesmo o comportamento dos clientes, deixando pouca margem de erro.

Isso faz com que cada movimento no mercado seja muito bem analisado e fundamentado com dados concretos; dados esses que são obtidos por meio da investigação feita durante a diligência prévia.

Percebeu como é importante analisar antecipadamente novos negócios com a ajuda de ferramentas digitais?

Fale com um com um de nossos especialista e conheça as soluções de Due Diligence da Neoway.